近年、過去にないほどの副業ブームが起きています。年功序列の賃金体系が崩れ終身雇用が崩壊しつつある今、自分でお金を稼げる方法を見つけておくのは非常に大切です。

しかし、この記事を読んでいる方の中には、副業を禁止している会社に勤めている方も多いのではないでしょうか。

会社の規定に違反してまで副業をするのは得策ではありませんが、副業を禁止している会社でも出来る副業を皆さんはご存知でしょうか?

今回は、副業が禁止されている会社でもできる海外FXについて説明をします。

FXは副業にあたるか?

多くの会社では副業の中にFXや株式投資等の投資は含まれていません。

他の会社で働くなどの副業が禁止されていてもFXなどの投資は自由に行える会社がほとんどでしょう。

ただし、お金を扱う銀行や証券会社の場合、会社の規定でFXを禁止している場合があので、金融機関に勤めている方は注意してください。

海外FXは会社にバレる?

海外FXは会社に「バレるかバレないか」というと「やり方次第ではバレない」というのが正解です。

海外FXが会社にバレてしまう理由は様々ですが、最も大きな理由は利益が出た場合、確定申告をしなければならないことでしょう。

国内FXで「特定口座」という口座を選択すると確定申告の必要がありませんが、海外FXの場合は総合課税に該当しますので、利益が出た場合は必ず確定申告が必要になります。

住民税の額によってバレる

なぜ確定申告をすることによって、会社にFX取引を行っていることがバレるかというと、住民税が変わってくるからです。

住民税は、前年の所得に応じて決まります。つまりFXによって利益が出ると給料以上の住民税を支払うことになるので会社にバレてしまう可能性があるのです。

税金の支払い方によってバレる

なぜ、会社にバレてしまうかというと、確定申告での税金の支払い方法に原因があります。

確定申告を行って税金を支払う際、税金の支払い方は「普通徴収」と「特別徴収」の2種類があります。

特別徴収とは、給料などの収入と合わせて会社がまとめて毎月の給料から住民税を天引きする方法です。

つまり、特別徴収を選ぶと、会社に給料以外の収入があるとわかってしまいFXをしていることがバレてしまう可能性があります。

しかし、普通徴収を選択すれば副業がバレる可能性は非常に少ないです。

会社にバレなくするには

普通徴収とは住民税を自分で支払う方法で、給料とは別にFXで稼いだ分の住民税を自分で支払えますので会社にFXがバレてしまう可能性が低くなるのです。

もし、会社にFXをしていることを見つかりたくない場合は、確定申告の際、必ず普通徴収を選ぶようにしてください。

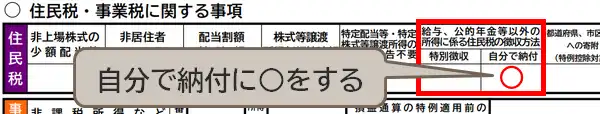

-

手書きで確定申告書を作成する場合、住民税・事業税に関する事項で「自分で納付」を選択してください。

-

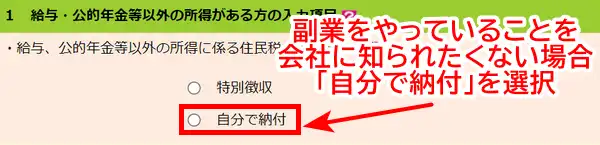

ウェブ上(国税庁の公式HP)で確定申告書を作成する場合、給与・公的年金等以外の所得がある方の入力項目で「自分で納付」を選択してください。

確定申告の「住民税・に関する事項」の項目で「自分で納付」を選択すること

確定申告は必要?税金はいくら?

海外FXの取引で得た利益は、自分で確定申告を行い必要に応じて税金を納める義務があります。

ただし、海外FXを利用しているすべての人に確定申告の義務があるわけではありません。

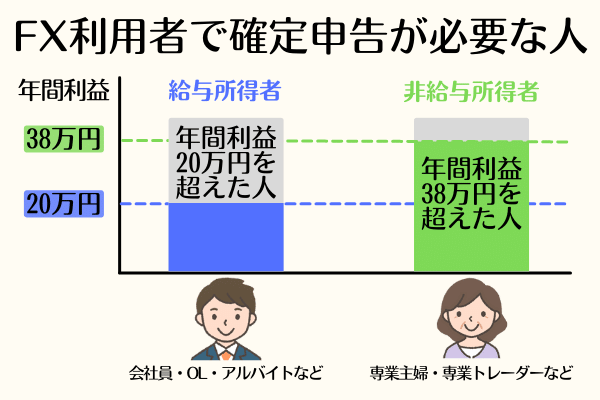

確定申告が必要な人

海外FXを利用している人で、以下の条件に該当する人は確定申告が必要になります。

海外FXの利益は「雑所得」という所得区分になります。

給与所得者は、他の副業等も含む雑所得の合計が20万円、非給与所得者は38万円を超えた場合、確定申告が必要です。

海外FXの年間利益は、MT4/MT5などで確認可能です。

海外FXの税金はいくら?

海外FXで得た利益は、総合課税の対象となり、超過累進税率が適用されます。

総合課税は、給与所得や不動産所得など他の所得との合計金額によって納税額が変動し、所得に応じて税率が上がります。

海外FXに適用される所得税の累進課税税率は以下のようになっており、住民税は一律10%かかります。

| 課税される 所得金額 |

税率の内訳 | 控除額 |

|---|---|---|

| 195万円以下 | 所得税5% +住民税10% |

0円 |

| 195万円を超え 330万円以下 |

所得税10% +住民税10% |

97,500円 |

| 330万円を超え 695万円以下 |

所得税20% +住民税10% |

427,500円 |

| 695万円を超え 900万円以下 |

所得税23% +住民税10% |

636,000円 |

| 900万円を超え 1,800万円以下 |

所得税33% +住民税10% |

1,536,000円 |

| 1,800万円を超え 4,000万円以下 |

所得税40% +住民税10% |

2,796,000円 |

| 4,000万円超 | 所得税45% +住民税10% |

4,796,000円 |

詳細:国税庁|所得税の税率

計算方法は、総所得から各種控除を差し引いた「課税される所得金額」に上記の表の該当箇所の「税率」をかけ計算し、その金額から「控除額」を差し引くと「納める税金」が算出できます。

課税される所得金額 × 税率 – 控除額 = 納める税金

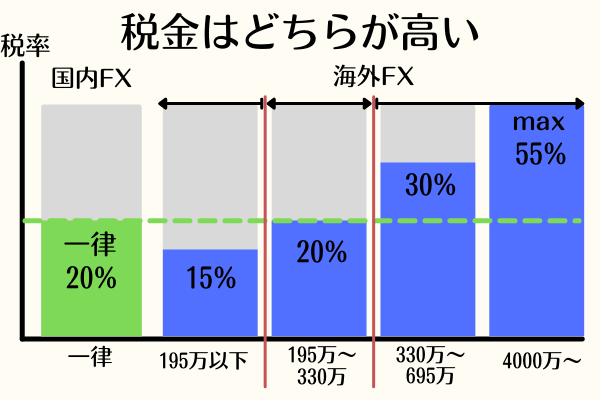

税金は海外FXと国内FXではどっちが安い?

税金は海外FXと国内FXとではどちらが安いかは、個人の所得金額によって変わります。

国内FXの利益は一律20%の税率(住民税込み)となっているので、他でどれだけ稼いでも税率は同じです。

一方、海外FXは税率は所得金額によって変動するため、所得金額が195万以下の場合、所得税率が5%+住民税10%になりますので、海外FXの方が安くなります。

ただし、所得金額が330万円~695万円以下になると所得税率20%+住民税10%で、税率は30%となり海外FXの方が高くなっていきます。

副業としての海外FXのメリット6つ

副業としての海外FXはメリットはたくさんありますが主なメリットは6つに集約されます。

副業禁止でもOK

海外FXは、他の会社で働く副業と違って、ほとんどの会社で許可されているはずなので、副業禁止の会社でも行えます。

ただし、銀行や証券会社などの金融機関の場合、会社の規定でFXを禁止している場合があるので、しっかり確認するようにしてください。

自由な時間に取引できる

国内株式の場合、取引できる時間帯は、平日の営業日の9:00~11:30、12:30~15:00ですが、海外FXの場合は、平日であれば約24時間取引が可能です。

また、海外FXでは、仮想通貨も取引可能なので、土日もトレードができます。

経済動向に詳しくなる

為替の動きは、米ドルや日本円などの固有の通貨の事情だけで動くのではなく、世界経済全体の影響を受けるのが一般的です。

そのため、FX取引をしていると、為替だけではなく株式市場や経済ニュースなどの経済全般について自然と詳しくなれます。

簡単に始めることが出来る

海外FX業者の多くは、インターネット上で口座開設が完結でき、スマートフォンから簡単に取引できます。

PCほどではありませんが、各社スマートフォンでの取引に非常に力を入れているため、スマートフォンにも必要十分な取引環境が備わっています。

少ない投資資金でも大きな利益が狙える

海外FXの最大の魅力は、高いレバレッジが使えることです。

国内FX業者の場合は、最大25倍のレバレッジまでしか使えませんが、海外FXの場合は、業者によっては数千倍のレバレッジが使えるところもあります。

レバレッジが高ければ高いほど、少ない資金でも大きな利益を得られるので、海外FXを利用して莫大な利益を上げた投資家は少なくありません。

目的別おすすめランキング海外FX3社では、最大レバレッジが高い業者や、初心者におすすめの業者など、項目別におすすめ業者3選を紹介しています。

国内FXに比べ安心して取引ができる

海外FX業者の多くは、ロスカットとは別に、口座残高のマイナス分をFX業者が補填してくれる「ゼロカットシステム」を採用しているので、トレーダーが借金を負うことはありません。

日本の法律により、国内FX業者はゼロカットを採用することはできず、口座のマイナス分はトレーダーが自分で支払う必要があります。

中には、「自己破産してしまえば良い」と思っている方がいるかもしれませんが、投資での損失は、基本的に自己破産は認められません。

副業としての海外FXのデメリット2つ

副業としての海外FXには様々なメリットがありますが、デメリットもあります。副業としての海外FXの主なデメリットは2つです。

副業としての海外FXのデメリットについてわかりやすく説明します。

損をする可能性がある

海外FXの高いレバレッジはメリットにもなり得ますが、反対に、大きな損失を被ってしまう可能性もあります。

高いレバレッジをかけすぎてしまうと、あっという間に強制決済に引っかかってしまいますので、注意してください。

仕事中に値動きが気になる

海外FXは、高いレバレッジが使える分、少しの為替相場の動きでも、大きな損益が出る金融商品です。

少し為替が動いただけで、大きな損益が出るので、仕事中に動きが気になってしまうかもしれません。

気にならない程度の金額で取引すれば問題ありませんが、負けが続くなどすると大きな金額で取引しがちになります。

そうすると余計、仕事中に値動きが気になってしまいますので、デメリットといえるでしょう。

時間が取れない会社員向けの手法は?

FXには様々な取引手法がありますが、時間が取れない会社員向けの取引手法は主に2つあります。

それぞれのトレード手法についてわかりやすく説明しますのでぜひ参考にしてください。

スキャルピング

スキャルピングとは、数pipsなどの小さな利益を積み重ねていく取引手法で、1回の取引で得られる利益が少ないため、1日に数十から数百回取引をして大きな利益を目指します。

一度のトレード時間が数秒から数分程度で完結するので、相場の状況を逐一チェックする時間のない会社員の方でも十分取引ができます。

- ポジションの保有時間が長いほど相場急変のリスクが高くなります。

デイトレード

デイトレードとは、その名の通り1日で取引を完結させるトレード手法で、スキャルピングよりは長くポジションを保有します。

利益確定や損切りのラインを予め設定したり、目標のレートに到達したらアラームが鳴るよう設定しておけば、逐一相場をチェックしなくても十分トレードが可能です。

- スキャルピングに比べて長時間ポジションを保有するため、証拠金維持率を高めに保つ必要があります。

まとめ

今回は、海外FXが副業に向いているかどうかについて説明をしました。

海外FXは副業に向いていますし、副業を禁止している会社でもほとんどの会社では問題なく取引できるはずです。

それでも、会社にバレたくない方は多いでしょう。確定申告の際、住民税の納付方法を普通徴収にすれば、会社にバレる可能性はほとんどありません。

平日であれば24時間ほぼいつでもトレードができ、スマートフォンで手軽に取引出来るのも副業向きといえます。